Banking vs. Banks

- MétaMorphoses

- 21 juil. 2019

- 3 min de lecture

L’arrivée massive des #FinTechs dans tous les compartiments de la finance depuis une dizaine d’années a poussé les banques de détail à se remettre en cause. Le marché s’est compartimenté et fragmenté, les start-ups procurant souvent une offre spécialisée à bas coût sur un segment très particulier.

Rappelons la célèbre apostrophe attribuée à Bill Gates dans les années 90, « Banking is necessary, banks are not ».

L’arrivée massive des FinTechs dans tous les compartiments de la #finance depuis une dizaine d’années a poussé les #banques de détail à se remettre en cause. Le marché s’est compartimenté et fragmenté, les start-ups procurant souvent une offre spécialisée à bas coût sur un segment très particulier (par exemple transfert de fonds internationaux, change… avec Revolut ou Transferwise), créant parfois de nouvelles façons de faire qui court circuitent les banques (#crowdfunding, peer-to-peer landing) ou attaquant plus frontalement les acteurs traditionnels sur la globalité de l’activité de banque en ligne (N24, Monzo…).

Cependant, en volume, l’ensemble des FinTech ne parvient pas encore à concurrencer globalement le secteur bancaire, pour des raisons de notoriété, de réseau, de volumes et de confiance.

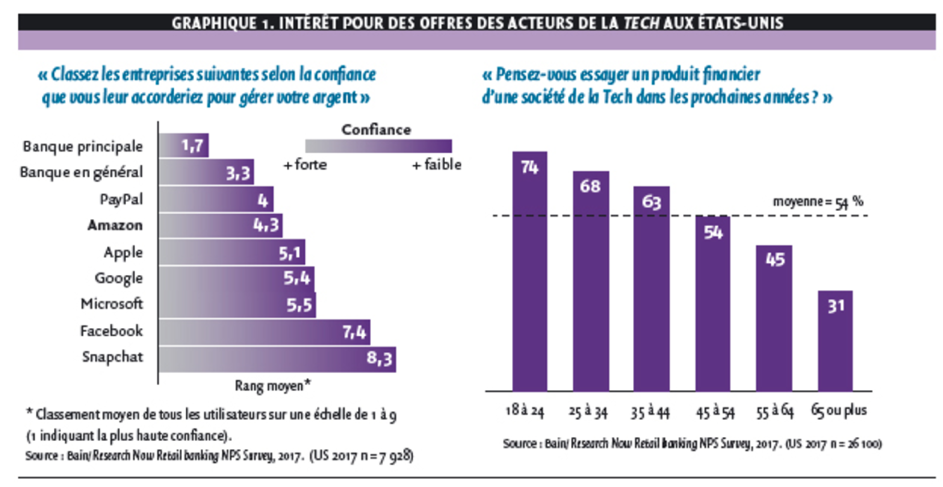

Mais au-delà des FinTech, qui reste des acteurs secondaires avec lesquels les banques ont enclenché parfois une logique de coopération ou de rachat, la vraie concurrence pourrait venir des acteurs majeurs de l’internet, le jour où ils décident de se lancer massivement dans les services financiers. Ils ont en effet des atouts que n’ont pas les start-ups Fintech : la notoriété, la capacité à gérer de gros volumes de données, la qualité éprouvée du service client, testée sur des centaines de millions d’utilisateurs , la surface financière - avec des réserves de cash plus considérables que celles des banques - et une confiance du public qui n’est pas inférieure à celle dont jouissent les banques, dont l’image s’est beaucoup détériorée depuis la crise financière de 2008.

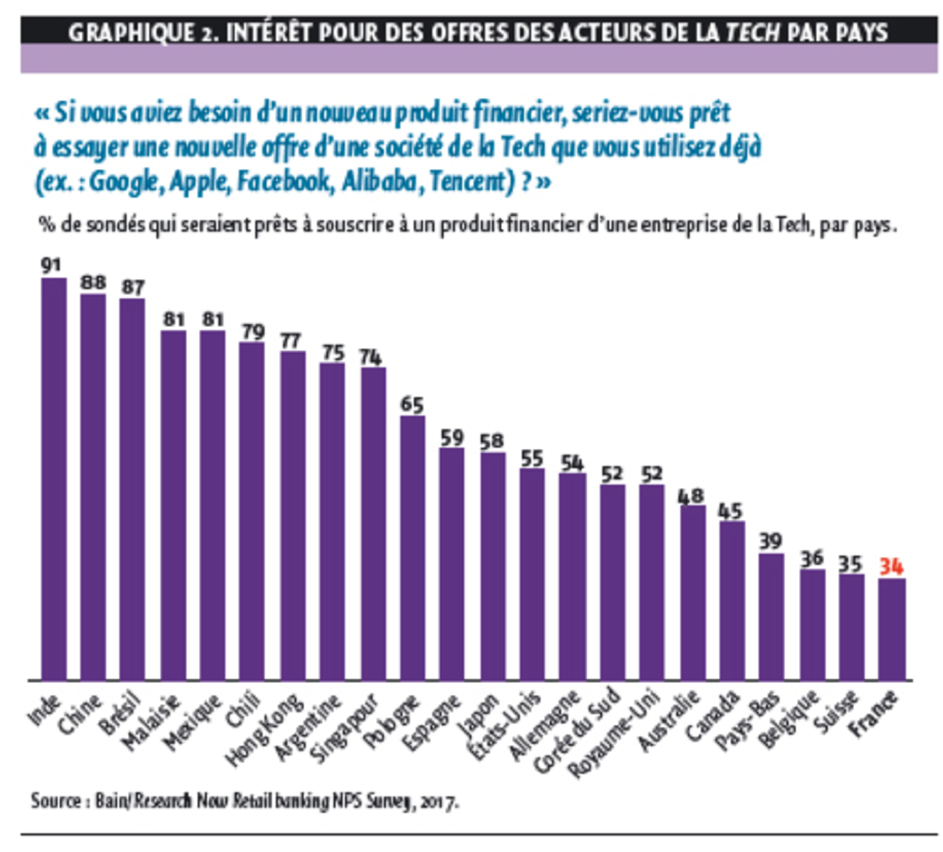

Il est intéressant de voir que l’attirance pour ces services semblent assez limité en France à l’heure actuelle. L’#OpenBanking et #PSD2 devraient toutefois favoriser encore plus l’arrivée de nouveaux acteurs que ce soit comme acteur du paiement ou comme agrégateurs de comptes.

La menace principale pour les banques tient donc plus aux #GAFA et au #BATX qu’aux FinTech. A cet égard, l’exemple de la Chine est intéressant, car ce mouvement a déjà eu lieu, avec des acteurs intégrés comme Alibaba – à travers sa filiale Ant Financial - et TenCent qui proposent toute la suite des services internet, depuis les réseaux sociaux et les chats jusqu’au services de paiement et d’emprunts. Les deux services se partagent le marché chinois et ont à eux deux plus d’utilisateurs de leurs services de paiement mobile que l’Europe ne compte d’habitants.

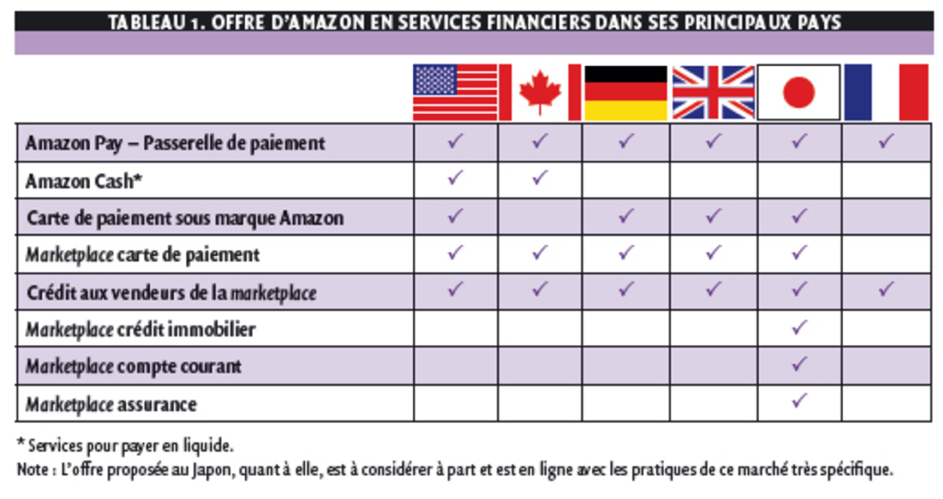

Ant Financial, la filiale finance d’Alibaba s’est d’ores et déjà hissée dans le top 10 des services financiers mondiaux. On a vu les annonces récentes d’Apple pour lancer sa propre carte de crédit. Que se passera-t-il lorsqu’Amazon proposera des solutions de financement à tous les commerçants avec lesquelles elle travaille ou le jour où Facebook lancera sa cryptomonnaie avec un potentiel de plus de deux milliards d’utilisateurs ? Cette fois, les banques traditionnelles seront beaucoup plus menacées.

L’irruption des start-ups de la FinTech a constitué un signal d’alarme, sans conséquences dramatiques sur leur business, pour les banques traditionnelles. Ce signal leur aura-t-elle permis de se remettre réellement en cause et de réagir suffisamment tôt pour être en mesure d’affronter la concurrence autrement plus redoutable des GAFA ? Certains segments resteront-ils la chasse gardée des banques et lesquels ? Assistera-t-on à terme à des méga opérations de fusion-acquisition entre acteurs de la Tech et acteurs des services bancaires et financiers ?

Comments